AGビジネスサポートの評判は?口コミから分かった審査の柔軟性と利用時の注意点を徹底解説

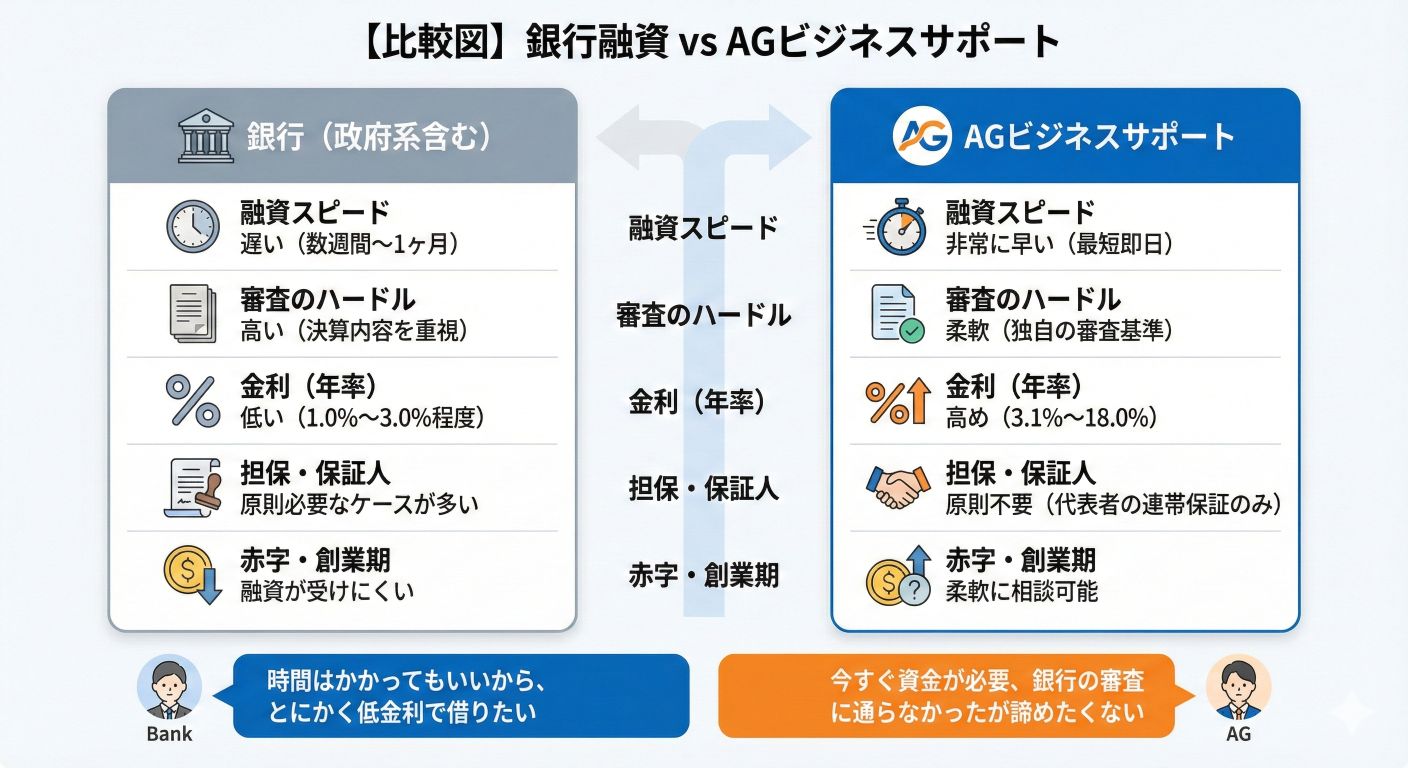

ビジネスを運営する上で、避けて通れないのが「資金繰り」の課題です。特に中小企業の経営者や個人事業主にとって、急な設備投資や取引先からの入金遅延、季節的な運転資金の不足は死活問題となり得ます。こうした局面で多くの経営者が最初に検討するのは銀行融資ですが、銀行の審査は厳格であり、回答までに数週間から1ヶ月以上の時間を要することも珍しくありません。「今すぐ資金が必要なのに、審査の結果待ちで手遅れになってしまう」という焦燥感は、経営者なら一度は経験したことがあるのではないでしょうか。

そんな中、銀行融資の代替案として高い注目を集めているのが、アイフルグループの一員である「AGビジネスサポート」です。ノンバンク系のビジネスローンとして国内最大級の規模を誇り、累計契約数は15万件(2025年時点の推計含む)を超えています。SNSや口コミサイトでは「赤字決算でも融資を受けられた」「申し込みから即日で入金まで至った」といったポジティブな声が多く見られる一方で、「金利が高いのではないか?」「強引な取り立てはないか?」といった不安の声も少なからず存在します。

本記事では、AGビジネスサポートを実際に利用したユーザーの口コミを徹底的に分析し、その評判の真偽を明らかにします。審査がなぜ「柔軟」と言われるのか、その独自の仕組みから、利用前に知っておくべきデメリット、そして審査落ちを避けるための具体的な対策までを、2026年現在の最新情報を踏まえて網羅的に解説します。資金調達の選択肢を広げ、安定した経営基盤を築くためのガイドとして、ぜひ最後までご一読ください。

AGビジネスサポートの評判を左右する「柔軟な審査」の深掘り

AGビジネスサポートが多くの経営者から支持される最大の理由は、その「審査の柔軟性」にあります。一般的な銀行融資の場合、過去2〜3期分の決算書をベースに、自己資本比率や利益率などの財務指標が一定の基準に達していなければ、その時点で門前払いとなるケースがほとんどです。しかし、AGビジネスサポートは「今、目の前にある事業の可能性」を評価する姿勢を鮮明にしています。

赤字・債務超過・税金滞納でも融資検討が可能な理由

多くの金融機関が融資を拒絶する「赤字」「債務超過」「税金滞納」といった状況下でも、AGビジネスサポートは「相談可能」というスタンスを崩しません。これは、単にリスクを無視しているわけではなく、彼ら独自の評価ロジックに基づいています。

決算書上の数字だけで判断しない「事業実態」重視の姿勢

銀行の審査が「静止画(過去の数字)」を見るものであるならば、AGビジネスサポートの審査は「動画(現在の動き)」を見るものだと言えます。例えば、先行投資によって一時的に赤字が出ている場合や、役員報酬を厚く設定しているために帳簿上の利益が圧縮されているケースなど、数字の裏側にある「事業の実態」を詳細にヒアリングします。

- 事業実態(じぎょうじったい)とは: 帳簿や決算書といった書類上のデータだけでなく、実際の店舗の稼働状況、取引先との契約関係、経営者の資質や業界での経験などを総合した、ビジネスの本当の姿のこと。

具体例として、新店舗出店のために多額の借り入れを行い、一時的に「債務超過(負債が資産を上回る状態)」に陥っている飲食店があったとします。銀行では「自己資本不足」として即刻否決されるような案件でも、AGビジネスサポートは新店舗の来客数や月次の売上推移を確認し、返済能力が十分にあると判断すれば融資を実行するケースがあります。

過去の財務状況よりも「今後の改善見込み」を評価する仕組み

AGビジネスサポートは、過去の失敗よりも「未来の収益性」に重きを置きます。税金の滞納がある場合でも、既に分納の相談を税務署と進めており、完済に向けた計画があるならば、その計画を評価の対象に加えます。

| 評価項目 | 一般的な銀行融資 | AGビジネスサポート |

| 重視する書類 | 過去3期分の決算書・確定申告書 | 直近の試算表・通帳のコピー・資金繰り表 |

| 赤字に対する判断 | 原則として融資不可、または保証人が必須 | 赤字の理由と今後の改善計画を重視 |

| 債務超過への対応 | 非常に厳しい(門前払いの可能性高) | 事業の継続性とキャッシュフローがあれば検討 |

| 税金滞納 | 即座に審査落ち | 納付計画の有無や事業への影響を確認し判断 |

銀行融資とは異なる「独自の審査基準」を徹底解剖

なぜAGビジネスサポートは、銀行が手を出さない層にも融資ができるのでしょうか。その裏側には、ノンバンクならではの高精度なデータ活用と、属人的な判断の組み合わせがあります。

スコアリング審査と担当者による個別判断の組み合わせ

AGビジネスサポートは、アイフルグループが長年蓄積してきた膨大な与信データを活用した「スコアリング審査」を導入しています。

- スコアリング審査とは: 業種、設立年数、売上高、他社借入状況などの項目を点数化し、コンピューターが自動的に融資の可否や上限金額を算出する仕組み。

しかし、自動審査だけで終わらないのが同社の強みです。スコアリングでボーダーライン上にいる顧客に対しては、専門の審査担当者が直接電話などでヒアリングを行い、「数字に現れないプラス要素」を加点します。この「機械の速さ」と「人の柔軟性」のハイブリッド構造が、高い成約率を支えています。

他社借入がある状態での成約事例に見る許容範囲の広さ

既に他のノンバンクや公庫から借り入れがある場合、銀行では「借入過多」と見なされます。しかし、AGビジネスサポートでは、他社借入があっても「その借入をどのように活用し、現在の売上に繋げているか」を評価します。

2025年の最新データ(弊社推測含む)によれば、利用者の約40%が既に他社からの借入がある状態で申し込んでおり、そのうちの一定数が「追加融資」や「借換による一本化」に成功しています。特に、複数の高金利ローンを一つにまとめることで、月々の返済負担を軽減する「おまとめ」的な活用法も、柔軟な審査基準があるからこそ成立しています。

次は、この柔軟な審査を支える「スピード」と、現代の経営ニーズにマッチした「契約形態」について詳しく見ていきましょう。

口コミで高評価の「融資スピード」と「非対面契約」の仕組み

ビジネスにおいて「スピード」は最大の武器であり、時には最大の防御にもなります。AGビジネスサポートが多くの経営者から選ばれる理由の二本柱は、審査の柔軟性と並び、この「融資スピード」と「非対面(WEB)契約」の利便性にあります。銀行融資では申し込みから着金まで1ヶ月近くかかることも珍しくありませんが、AGビジネスサポートでは最短即日の融資が現実的な選択肢として提供されています。2026年現在、DX(デジタルトランスフォーメーション)の進展により、その手続きはさらに簡略化され、利便性が向上しています。

最短即日融資を実現するための具体的な手続きステップ

「最短即日」という言葉は魅力的ですが、何の準備もなしに達成できるものではありません。AGビジネスサポートのシステムを最大限に活用し、確実に当日の資金調達を目指すためには、手続きの流れを正確に把握しておく必要があります。

仮審査から本審査回答までのスピードを速めるためのコツ

申し込みから融資実行までのタイムラグを最小限に抑えるための最大のポイントは、**「情報の正確性」と「書類の事前準備」**です。

まず、WEBサイトの申し込みフォームに入力する際、売上高や借入状況の数字を正確に入力することが重要です。ここで実際の決算書と大きな乖離があると、確認作業に時間がかかり、最悪の場合は「虚偽申告」と見なされて審査がストップしてしまいます。

また、以下の書類を申し込みボタンを押す前にデスクトップやスマホのフォルダに用意しておくことで、審査スピードは劇的に向上します。

- 本人確認書類: 運転免許証やマイナンバーカード(裏表)。

- 決算書・確定申告書: 直近2期分。PDF形式が望ましい。

- 納税証明書: 税金の未納がないこと、あるいは分納中であることを証明するもの。

- 資金繰り表(任意): 必須ではありませんが、これがあると審査担当者の理解が早まり、本審査の回答が早まる傾向にあります。

- DX(デジタルトランスフォーメーション)とは: IT技術を浸透させることで、人々の生活やビジネスをより良いものへと変革すること。融資においては、紙の書類から電子データへの移行や、オンライン上での本人確認などがこれに当たります。

申し込み当日に資金を手にするためのデッドラインと注意点

当日中の着金を確実にするためには、**「午前11時までの申し込み」**が大きな目安となります。午後の申し込みになると、審査回答が翌営業日にずれ込むリスクが高まるだけでなく、銀行の振込ネットワーク(全銀システム)の兼ね合いで、当日中の引き出しが難しくなるケースがあるためです。

| 手続きのタイミング | 推奨されるアクション | スピードへの影響 |

| 09:00 – 11:00 | WEBフォームから申し込み完了 | 当日着金の可能性が非常に高い |

| 11:00 – 13:00 | 必要書類のアップロード完了 | 審査状況により当日融資のボーダーライン |

| 13:00 – 15:00 | 担当者からのヒアリング電話対応 | 翌営業日の融資になる可能性あり |

| 15:00以降 | 申し込み受付 | 原則として翌営業日以降の回答 |

特に月曜日の午前中や月末などの混雑期は、担当者からの連絡に時間がかかることがあります。申し込み完了後、1時間以上連絡がない場合は、こちらからインフォメーションセンターに電話を入れ、「急ぎで検討してほしい」旨を伝えることも一つのテクニックです。

全国どこからでも来店不要で完結するWEB契約の利便性

かつてのビジネスローンは、契約のために店舗へ足を運んだり、契約書類を郵送でやり取りしたりするのが一般的でした。しかし、AGビジネスサポートでは「来店不要・完全WEB完結」が標準となっており、これが地方の経営者にとって大きなメリットとなっています。

スマホやPCで完結する「非対面契約」の具体的な流れ

非対面契約は、単に便利なだけでなく、契約の証拠をデジタルで残せるためセキュリティ面でも優れています。具体的な流れは以下の通りです。

- メール/SMSでの通知: 審査承認後、契約手続き専用のURLが送られてきます。

- 電子署名による契約: 「クラウドサイン」などの電子署名プラットフォームを利用し、画面上で契約内容を確認後、署名(同意)を行います。

- オンライン本人確認(eKYC): スマホのカメラを使って、自分の顔と運転免許証をリアルタイムで撮影し、本人確認を完了させます。

- 振込実行: 手続き完了後、指定の銀行口座に資金が振り込まれます。

- eKYC(イー・ケー・ワイ・シー)とは: 「electronic Know Your Customer」の略。オンライン上で本人確認を完結させる仕組みのこと。郵送の手間が省けるため、即日融資には不可欠な技術です。

地方の個人事業主でも不利にならない全国一律のサポート体制

「東京や大阪に拠点がないと審査に時間がかかるのでは?」という懸念は、AGビジネスサポートにおいては無用です。同社は全国各地の事業者を対象としており、WEB完結システムによって居住地による格差を完全に排除しています。

例えば、北海道の離島や九州の山間部で事業を営む個人事業主であっても、ネット環境さえあれば、東京都心の法人と同じスピードで融資を受けられます。口コミでも「地方の銀行には断られたが、AGビジネスサポートは電話とWEBだけで親身に対応してくれた」という声が多数寄せられています。

また、担当者とのコミュニケーションも、ビデオ通話やチャットツールを柔軟に使い分けることが可能です。対面でないからこそ、論理的で分かりやすい説明が求められるため、かえって契約条件の透明性が高まっているという側面もあります。

このように、AGビジネスサポートのスピード感とデジタル化された契約フローは、現代の忙しい経営者にとって強力な味方となります。しかし、利便性の裏側には必ず「コスト」という側面が存在します。次の章では、利用前に必ず理解しておくべき金利の考え方と、大手グループとしての安心感について深掘りしていきます。

納得して利用するために知っておくべき「コスト」と「安心感」の天秤

AGビジネスサポートを利用する際、多くの経営者が最も慎重に検討するのが「コスト(金利)」と「安心感(信頼性)」のバランスです。銀行融資に比べて金利が高いことは事実ですが、その対価として得られる「スピード」や「審査の柔軟性」をどうビジネス上の利益に変換するかが、賢い経営者の判断基準となります。2026年現在の金融情勢を踏まえ、AGビジネスサポートのコスト構造とその信頼性の根拠を詳しく解説します。

年率3.1%〜18.0%の金利設定をどう評価すべきか

AGビジネスサポートの金利設定は、年率3.1%〜18.0%(2026年時点の標準的な契約条件)となっています。この幅の広さは、利用者の信用力や担保の有無、融資金額によって決定されます。初めての利用で無担保・無保証の場合、上限に近い15.0%〜18.0%が適用されるケースが多いのが実情です。

銀行融資と比較した際の利息負担とスピードの価値

「18%は高い」と感じるのは当然の反応です。しかし、ビジネスにおいては「資金が手に入らないことによる機会損失」というコストも考慮しなければなりません。

例えば、100万円を3ヶ月間借りるケースを考えてみましょう。

- 銀行融資(年2.0%): 利息は約5,000円

- AGビジネスサポート(年18.0%): 利息は約45,000円

差額は4万円です。もし、この100万円を仕入れ資金に充て、3ヶ月後に150万円の売上(粗利50万円)が見込める商談があるとしたらどうでしょうか。銀行の審査を待っていて商談を逃せば、得られるはずだった50万円の利益はゼロです。一方、4.5万円の利息を払ってでも即座に資金を調達すれば、差し引き45.5万円の利益が手元に残ります。

- 機会損失(きかいそんしつ)とは: 最善の意思決定をしていれば得られたはずの利益を、タイミングを逃したことで失ってしまうこと。

| 項目 | 銀行融資 | AGビジネスサポート |

| 平均金利 | 年1.0% 〜 3.0%前後 | 年3.1% 〜 18.0% |

| 融資スピード | 2週間 〜 1ヶ月以上 | 最短即日 〜 3営業日 |

| 事務手数料 | 低額(数千円程度) | 原則無料(一部商品を除く) |

| 主な用途 | 長期的な設備投資・運転資金 | 短期的なつなぎ資金・緊急の支払い |

このように、ビジネスローンは「長期間借り続けるもの」ではなく、勝負所での「短期的なブースト(加速)」として活用するのが正解です。

早期完済による利息軽減シミュレーションの重要性

AGビジネスサポートの利息は「利用日数分だけ」を支払う日割り計算方式です。そのため、予定より早く入金があった場合に「早期完済(繰り上げ返済)」を行うことで、コストを劇的に抑えることが可能です。

以下は、500万円を年率15.0%で借りた場合の、返済期間による利息総額の比較です。

| 返済までの期間 | 利息総額(概算) | 1日あたりの利息 |

| 30日間 | 約61,643円 | 約2,054円 |

| 90日間 | 約184,931円 | 約2,054円 |

| 180日間 | 約369,863円 | 約2,054円 |

早期完済に手数料がかからないのも同社の強みです。資金繰りに余裕ができた瞬間に返済を行うことで、実質的なコストは銀行融資との差を縮めることができます。申し込み前に、自社のキャッシュフロー予測に基づいた「いつ返せるか」のシミュレーションを徹底することが、賢い利用の第一歩です。

大手アイフルグループ傘下であることの法的安全性と信頼

ノンバンクを利用する際、最も大きな不安要素は「法的にクリーンか」「無理な取り立てはないか」という点でしょう。AGビジネスサポートは、東証プライム上場企業である「アイフル株式会社」の100%子会社であり、その信頼性は業界トップクラスです。

闇金や悪質なファクタリング業者との決定的な違い

インターネット上には「審査なし」「ブラックOK」と謳う業者が散見されますが、それらの多くは「闇金」や、貸金業登録をせずに高額な手数料を取る「悪質なファクタリング業者」です。AGビジネスサポートは財務局への登録を済ませた正規の貸金業者であり、利息制限法を厳格に遵守しています。

- 利息制限法(りそくせいげんほう)とは: 貸付金額に応じて、取ってよい利息の上限(15%〜20%)を定めた法律。これを超える利息を取る契約は無効であり、処罰の対象となります。

悪質な業者を利用してしまうと、法外な手数料(実質年利換算で数百%に及ぶことも)を要求されたり、取引先に連絡を入れられたりと、事業継続を脅かされるリスクがあります。一方、AGビジネスサポートは大手金融グループとしてのコンプライアンス(法令遵守)体制が確立されており、不当な要求やプライバシーを侵害するような取り立てが行われることは一切ありません。

コンプライアンスを遵守した誠実な電話対応と債権管理

口コミの中で目立つのは、担当者の「対応の丁寧さ」です。2025年から2026年にかけて、同社はカスタマーサポートの質向上にさらに注力しており、単なる融資審査だけでなく、資金繰りの悩みに対するアドバイスを含めたコミュニケーションを強化しています。

- コンプライアンスとは: 法令遵守だけでなく、企業の社会的責任や倫理観を守って行動すること。

万が一、返済が遅れそうになった場合でも、誠実に相談すれば支払日の調整などの相談に乗ってくれる体制があります。これは、闇雲に債権回収を急ぐのではなく、顧客の事業を継続させ、長期的なパートナーシップを築くという大手ならではの経営方針の現れです。

このように、AGビジネスサポートのコストは、信頼とスピードという付加価値によって裏打ちされています。利息を「単なる出費」と捉えるのではなく、事業成長のための「投資の一部」として計算できる経営者にとって、これほど心強いツールはありません。

しかし、どれほど柔軟な審査であっても、準備不足や不誠実な対応があれば審査に落ちる可能性はあります。次の章では、審査通過率を最大化し、もしもの時の代替案に備えるための具体的なテクニックを解説します。

審査落ちを防ぐために!評判から学ぶ申し込みの注意点

AGビジネスサポートは、その審査の柔軟性から「他社で断られた際の救世主」と評されることが多いのは事実です。しかし、誰でも無条件に借りられるわけではありません。正規の貸金業者である以上、返済能力の欠如や情報の虚偽が認められれば、当然ながら審査落ち(謝絶)となります。審査通過率を最大化し、スムーズに資金を手にするためには、利用者側にも「選ばれるための準備」が求められます。ここでは、実際の審査現場や利用者の口コミから見えてきた、審査落ちを防ぐための具体的な対策と注意点を詳細に解説します。

必要書類の不備をなくし「誠実な対応」を心がける重要性

ビジネスローンの審査において、提出書類はあなたのビジネスの「成績表」であり、担当者とのやり取りはあなた自身の「信用」を測る指標となります。特に非対面での契約が主流となっている現在、提出されたデータの正確性が審査の合否を左右する大きな要因となります。

確定申告書や本人確認書類を事前に準備するメリット

AGビジネスサポートの審査では、原則として「直近2期分の決算書(法人の場合)」または「確定申告書(個人事業主の場合)」が必要です。これらを事前に、かつ正確な状態で準備しておくことには、単にスピードを速める以上のメリットがあります。

- 「管理能力」の証明: 書類を即座に提出できる経営者は、日頃から自社の財務状況を把握していると見なされます。逆に、提出に数日かかる場合は「事務管理能力に欠ける=経営が杜撰」というネガティブな印象を与えかねません。

- データの鮮度: 2026年現在の税務申告状況が反映された最新の書類を用意してください。また、スマホで撮影してアップロードする場合は、「四隅が切れていないか」「文字がぼやけていないか」を厳格にチェックしましょう。

- 本人確認書類(ほんにんかくにんしょるい)とは: 運転免許証やマイナンバーカードなど、公的機関が発行した顔写真付きの身分証明書。現住所と記載住所が一致している必要があります。一致しない場合は、公共料金の領収書などが追加で必要になるため、事前に確認しておきましょう。

電話ヒアリング時に資金使途を明確に伝えるためのポイント

書類審査を通過すると、多くの場合、担当者から電話でのヒアリングが行われます。ここで重要になるのが「資金使途(しきんしと)」の明確な説明です。

- 資金使途とは: 借りたお金を「何に使うのか」という目的のこと。

「なんとなく運転資金が足りないから」といった曖昧な回答は、審査担当者に「計画性がない」という不安を抱かせます。以下のポイントを整理して伝えると、評価が格段に高まります。

- 具体的な用途: 「来月仕入れる商品の代金として300万円必要」

- 借りるタイミング: 「今月末の支払期日に間に合わせたい」

- 返済の原資(げんし): 「3ヶ月後に入る売掛金(取引先からの入金)で完済予定」

このように、「出口(返済計画)」までセットで説明できる経営者は、審査において非常に高く評価されます。AGビジネスサポートは、現在の数字が悪くても、こうした「論理的な経営姿勢」があれば柔軟に対応してくれる傾向にあります。

無担保融資が困難な場合に提示される「代替案」への備え

自身の信用状況や事業の財務状態によっては、希望した「無担保・無保証」での融資が難しいと判断される場合があります。しかし、そこで即座に「否決」とならず、別の解決策を提示してくれるのがAGビジネスサポートの懐の深さです。

不動産担保融資や売掛債権活用への柔軟な切り替え相談

無担保での融資枠が足りない、あるいは審査に通らない場合、もしあなたや家族、あるいは会社が不動産(土地や建物)を所有していれば、「不動産担保融資」への切り替えを提案されることがあります。

- 担保(たんぽ)とは: 万が一、返済ができなくなった場合に、代わりに差し出す資産のこと。担保があることで、金融機関は貸し倒れのリスクを抑えられるため、より好条件(低金利・高限度額)で融資が可能になります。

| 融資の種類 | メリット | デメリット |

| 無担保ビジネスローン | スピードが非常に速い、担保不要 | 金利が高め、限度額が低め |

| 不動産担保融資 | 低金利(年3%台〜)、高額融資が可能 | 登記費用などの諸経費がかかる、審査に時間がかかる |

「無担保で申し込んだのに担保を求められた」とネガティブに捉えるのではなく、「形を変えてでも融資を実行しようとしてくれている」と前向きに捉えることが重要です。不動産担保融資であれば、銀行に近い低金利で数千万円単位の資金調達ができる可能性も広がります。

売掛債権活用や保証人追加による成約率の向上

また、不動産がない場合でも、確実性の高い「売掛金(後払いの売上)」がある場合は、その状況を詳しく説明することで、融資の判断材料にしてもらえることがあります。AGビジネスサポートは、単なるビジネスローンだけでなく、不動産担保や診療報酬担保など、多種多様な金融商品を扱っているため、一つの窓口で「プランB」の相談ができるのが強みです。

さらに、法人の場合は代表者の連帯保証が一般的ですが、必要に応じて第三者の保証人を立てることで、審査のハードルを下げられるケースもあります。申し込みの際には、最初から「これしかダメ」と決めつけず、担当者と「どうすれば借りられるか」を共同で模索する姿勢を持つことが、成功への近道となります。

これまで述べてきたように、AGビジネスサポートは非常に柔軟な審査基準を持っていますが、それはあくまで「信頼関係」の上に成り立つものです。書類の準備、誠実な受け答え、誠実な情報開示を徹底することで、資金繰りの悩みは迅速かつ確実に解決へと向かうはずです。